ПОРЯДОК ЗАПОЛНЕНИЯ РАСЧЕТА ПО ФОРМЕ 6-НДФЛ

- Информация о материале

- Новости одной строчкой

Многие предприятия уже отчитались по ф. 6-НДФЛ, кто-то планирует на праздниках завершить составление отчета.

В номерах 4 (42) и 1 (43) основные моменты, связанные с заполнением расчета, мы освещали. Но как уже показывает практика, в «теории» все понятно, на деле же – гораздо сложнее.

В преддверии срока сдачи отчета (4 мая), а также с учетом всех последний разъяснений еще раз хотим проговорить основные моменты заполнения 6-НДФЛ.

Титульный лист формы 6-НДФЛ

1) «Коды периодов», за которые подается расчет 6-НДФЛ:

- I квартал - 21;

- полугодие - 31;

- 9 месяцев - 33;

- год - 34;

2) в строке «Налоговый период (год)» - год, к которому относится период (за любой период 2016 г. в этой строке надо указать «2016»);

3) в строке «КПП» и строке «Код по ОКТМО»:

- если расчет подается по физлицам, которые получили доходы от головного подразделения организации, - КПП и код по ОКТМО организации;

- если расчет подается по физлицам, которые получили доходы от обособленного подразделения организации (ОП), - КПП и код по ОКТМО обособленного подразделения.

4) По месту нахождения (учета) в расчете 6-НДФЛ все организации указывают такие коды:

- 212 - в расчете для ИФНС по месту нахождения организации;

- 220 - в расчете для ИФНС по месту учета ОП.

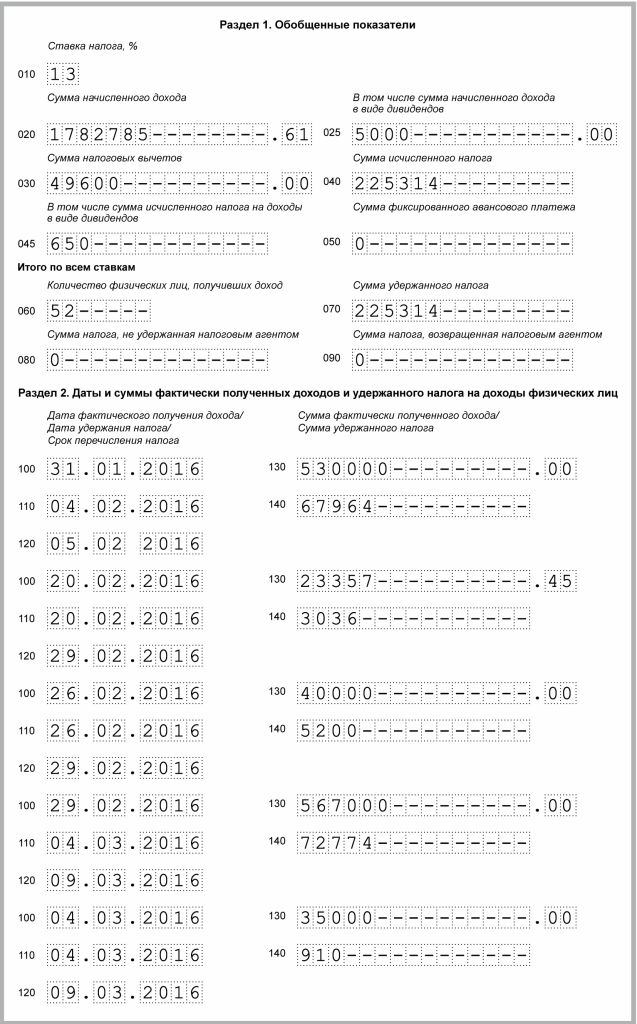

Раздел 1. Обобщенные показатели формы 6-НДФЛ

Раздел 1 формы 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

Раздел 1 «Обобщенные показатели» заполняется по каждой ставке налога, по которой облагались начисленные физическим лицам доходы:

-

по строке 010 - соответствующая ставка налога, с применением которой исчислены суммы налога;

-

по строке 020 - обобщенная по всем физическим лицам сумма начисленного дохода нарастающим итогом с начала налогового периода;

-

по строке 025 - обобщенная по всем физическим лицам сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода;

-

по строке 030 - обобщенная по всем физическим лицам сумма налоговых вычетов, уменьшающих доход, подлежащий налогообложению, нарастающим итогом с начала налогового периода;

-

по строке 040 - обобщенная по всем физическим лицам сумма исчисленного налога нарастающим итогом с начала налогового периода;

-

по строке 045 - обобщенная по всем физическим лицам сумма исчисленного налога на доходы в виде дивидендов нарастающим итогом с начала налогового периода;

-

по строке 050 - обобщенная по всем физическим лицам сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога с начала налогового периода (речь идет о платежах, предусмотренных ст. 227.1 НК РФ. Они уплачиваются за период действия патента, который выдается трудящимся по найму в РФ иностранным гражданам).

Таким образом, если организация выплачивала доходы, облагаемые НДФЛ по разным ставкам (13 %, 30 %, 35 %), ей предстоит заполнить строки 010-050 Раздела 1 для каждой из этих ставок. То есть, Раздел 1 может иметь несколько строк 010-050.

Строки 060-090 «Итого по всем ставкам» заполняются один раз.

-

по строке 060 - общее количество физических лиц, получивших в налоговом периоде облагаемый налогом доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица, количество физических лиц не корректируется.

-

по строке 070 - общая сумма удержанного налога нарастающим итогом с начала налогового периода (по которым мы будем подавать 2-НДФЛ с признаком «1»);

-

по строке 080 - общая сумма налога, не удержанная налоговым агентом, нарастающим итогом с начала налогового периода (по которым мы будем подавать 2-НДФЛ с признаком «2»);

-

по строке 090 - общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со статьей 231 Налогового кодекса Российской Федерации, нарастающим итогом с начала налогового периода.

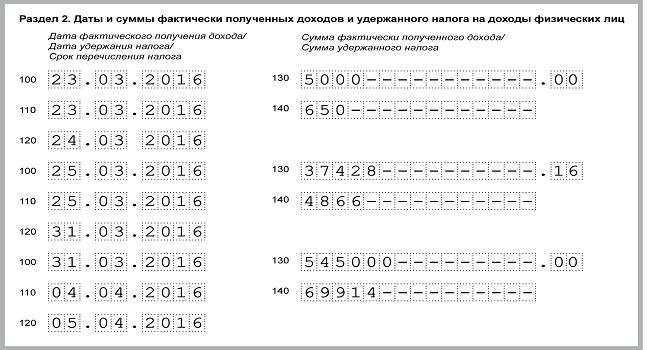

Раздел 2. Дата и суммы фактически полученных доходов и удержанного налога на доходы физических лиц

В разделе 2 формы 6-НДФЛ за 1 квартал 2016 года указываются выплаты за последние три месяца этого отчетного периода. Если предприятие производит операцию в одном отчетном периоде, а завершает в другом, то данная операция отражается в периоде завершения.

Особенно много дебатов было по поводу декабрьской зарплаты, выплаченной в январе и по поводу мартовской зарплаты, выплаченной в апреле. С учетом всех разъяснений сообщаем: во 2 разделе отражается декабрьская зарплата, выплаченная в январе, и не отражается мартовская зарплата, выплаченная в апреле.

*Ранее мы сообщали, что выплаченную в январе 2016 года зарплату 2015 года в Разделе 2 отражать не нужно, поскольку основной датой, определяющей, попадают данные в отчет или нет, является дата, указываемая в строке 100 (дата фактического получения дохода). Для зарплаты декабря 2015 года дата фактического получения дохода 31.12.2015, и, следовательно, в форме 6-НДФЛ за 2016 год отражению не подлежит. Также как заработная плата за декабрь 2015 года, выплаченная в январе 2016 года, не должна попасть в 2-НДФЛ за 2016 год, иначе возникнут противоречия в контрольных соотношениях расчета по форме 6-НДФЛ со справкой по форме 2-НДФЛ и возможные споры с налоговым органом о достоверности представленных сведений.

Например, если работникам зарплата (100 000 руб.) за март 2016 года выплачена 5 апреля (с учетом вычетов выплачено 92 000 руб.), а НДФЛ (8 000 руб.) перечислен 6 апреля, операция не отражается в разделе 2 за 1 квартал 2016 года.

Данная операция будет отражена при выплате зарплаты работникам в 6-НДФЛ за полугодие: в строке 100 указывается - 31.03.2016, в строке 110 – дата 05.04.2016, в строке 120 (дата выплаты + 1 день) – 06.04.2015, в строках 130 – 100 000 руб. и 140 – 8 000 руб.

В разделе же 1 сумма всей начисленной зарплаты за март отражается, независимо от времени и факта ее выплаты.

Для понимания срока перечисления НДФЛ в зависимости от вида дохода и заполнения формы 6-НДФЛ, представим данные в таблице:

Таблица 1

№ п/п

Вид дохода

Дата фактического получения дохода

Дата удержания НДФЛ

Срок перечисления НДФЛ в бюджет

1

Зарплата

Последний день месяца, за который начислен заработок (п. 2 ст. 223 НК РФ)

Исчисленную сумму налога следует удержать непосредственно из доходов при их фактической выплате (п. 4 ст. 226 НК РФ)

НДФЛ с авансов не удерживаем

Не позднее следующего дня за днем выплаты дохода (п. 6 ст. 226 НК РФ)

2

Отпускные и больничные

День выплаты средств или перечисления их на счет в банке (подп. 1 п. 1 ст. 223 НК РФ)

Не позднее последнего числа месяца, в котором были произведены выплаты (п. 6 ст. 226 НК РФ)

3

Доходы в натуральной форме

День передачи дохода в натуральной форме (подп. 2 п. 1 ст. 223 НК РФ)

Удержание в момент ближайшей выплаты.

Если выплат нет, то отражаем по строке 080 Раздела 1 ф. 6-НДФЛ и подаем по году ф. 2-НДФЛ с признаком «2» (до 1 марта следующего года)

4

Списанный долг физлица*

День списания безнадежного долга с баланса организации (п. 1 ст. 223 НК РФ)

5

Матвыгода от экономии на процентах по займу**

Последний день каждого месяца в течение срока, на который были предоставлены заемные средства. При этом неважно, заплатил «физик» проценты или нет (п. 1 ст. 223 НК РФ)

Удержание в момент ближайшей выплаты.

6

Сверхнормативные суточные

Последний день месяца, в котором утвержден авансовый отчет после возвращения сотрудника из командировки (п. 1 ст. 223 НК РФ)

7

Зачет требований

День зачета встречных однородных требований (п. 1 ст. 223 НК РФ). То есть когда подписано соглашение о взаимозачете

*В случае списания безнадежной задолженности физических лиц с баланса организации данная сумма в форме 6-НДФЛ отражается по строке 020 раздела 1, сумма налога, не удержанная налоговым агентом, - по строке 080 раздела 1.

**В случае получения налогоплательщиком дохода в виде материальной выгоды, полученной от экономии на процентах за пользование заемными (кредитными) средствами, данная операция подлежит отражению в расчете по форме 6-НДФЛ по строкам 020, 080 (если НДФЛ не удержан) раздела 1 и по строкам 100 - 140 раздела 2.

При этом дата фактического получения дохода в виде материальной выгоды, полученной от экономии на процентах за пользование заемными (кредитными) средствами, определяется как последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства, при получении дохода в виде материальной выгоды, полученной от экономии на процентах при получении заемных (кредитных) средств (подпункт 7 пункта 1 статьи 223 Кодекса).

Налог исчислить мы можем на последний день месяца (например, 29.02.2016), но удерживается он в момент ближайшей выплаты (возможно, из зарплаты или аванса).

Налог с материальной выгоды не может быть удержан, если материальная выгода возникает у физлица, не являющегося сотрудником, и который в течение отчетного периода не гасил займ. В этом случае данный доход отражаем по строке 080 Раздела 1 ф. 6-НДФЛ.

Ниже рассмотрим наиболее часто задаваемые вопросы:

-

Нужно ли удерживать НДФЛ с аванса?

При перечислении аванса (заработной платы за первую половину месяца) организация (налоговый агент) не должна удерживать НДФЛ, так как невозможно определить сумму дохода в виде зарплаты за месяц. Ведь дата фактического получения дохода, согласно п. 2 ст. 223 НК РФ, еще не наступила.

В отношении исчисления, удержания и перечисления НДФЛ с заработной платы в 2016 году последовательность действий следующая:

1) сумма дохода работника определяется на последний день месяца или последний день работы сотрудника в компании, если он увольняется до конца месяца. На эту же дату исчисляется сумма НДФЛ, подлежащая удержанию (п.2 ст.223 НК РФ).

В налоговом учете в регистр по НДФЛ заносятся данные на основании расчетной ведомости начисленной заработной платы или наряда. В бухгалтерском учете отражаются операции по начислению заработной платы в последний день отработанного месяца (п. 18 ПБУ 10/99);

2) при выплате окончательного расчета по зарплате за соответствующий месяц удерживается НДФЛ (п.3-4 ст.226 НК РФ). В кассовых или банковских документах отражается заработная плата к выплате, за вычетом НДФЛ;

Конкретные сроки выплаты заработной платы прописываются в коллективном договоре организации, а также в положении об оплате труда. Специалисты Минтруда России обязывают указывать четкие даты выплат. Оптимально организациями выбираются следующие числа:

— аванс – в районе 15-25 числа месяца;

— окончательный расчет – конец месяца или в начале нового месяца.

3) НДФЛ перечисляется в бюджет не позднее дня, следующего за выплатой окончательного расчета, (п. 6 ст. 226 НК РФ).

2) Если выплату окончательного расчета по заработной плате или иных выплат (например, отпускных, выплата которых положена за три полных календарных дня до начала отпуска, или пособий по временной нетрудоспособности, которые выплачиваются в ближайший после назначения пособий день, установленный для выплаты заработной платы) выплатили позднее установленного срока выплаты дохода, как тогда это отразить в 6-НДФЛ?

По отпускам и больничным отсутствуют конкретные разъяснения в случае задержки их выплаты, но если читать дословно, то получается, что отражаем в Разделе 1 и Разделе 2 формы 6-НДФЛ того периода, когда средства (отпускные или больничные) были выплачены, при этом в Разделе 2 формы 6-НДФЛ в строке 120 «Срок перечисления налога» указываем последний день месяца, в котором были выплачены отпускные или больничные.

При заполнении 6-НДФЛ в программе 1С в ситуации, когда больничные (5 000 руб.) были начислены 31.03.2016 (Дт 26 Кт 70), но выплачены 08.04.2016 (Дт 70 Кт 50), программа в раздел 1 их не включает, также и во 2 разделе они не отражаются.

На наш взгляд, в разделе 1 было бы логичнее показать сумму всех начислений, в том числе и этих невыплаченных больничных, а во 2 разделе отражать по факту выплаты. В данном случае, если выплатили больничные в апреле, то отразить эту выплату следует во 2 разделе Расчета 6-НДФЛ за полугодие следующим образом:

строка 100 – 31.03.2016

строка 110 – 08.04.2016

строка 120 – 30.04.2016

строка 130 – 5 000,00

строка 140 – 650,00.

-

Нужно ли удерживать НДФЛ с выдачи заработной платы готовой продукцией или товарами (сотрудник под зарплату берет мясо, молоко, продукты в магазине)?

Не нужно путать доход в натуральной форме (НДФЛ с которого удерживается по правилам, отраженным по строке 3 таблицы 1) с выплатой заработной платы в неденежной форме.

В данной ситуации нужен индивидуальный подход.

В случае, если сотрудник под зарплату берет продукцию авансом, НДФЛ удерживать не нужно, так как невозможно определить сумму дохода в виде зарплаты за месяц.

Итак, если сотрудник в текущем месяце, например, в 18.02.2016 взял продукции на 12 000 руб., а начислена зарплата 29.02.2016 в размере 10 000 руб. Фактически дата удержания налога – 29.02.2016, то на следующий день и нужно перечислить НДФЛ с 10 000 руб. (1 300 руб.).

В ситуации, когда сотруднику начислена заработная плата в феврале 10 000 руб., 20.02.2016 был перечислен ему аванс – 4 000 руб., а 02.03.2016 он берет продукции на 12 000 руб., то 02.03.2016 удерживается НДФЛ с заработной платы (с 10 000 руб.) и 03.03.2016 налог нужно перечислить.

4) Нужно ли отражать в форме 6-НДФЛ выплату заработной платы 2015 года?

Выплаченную в 2016 году заработную плату за 2015 года нужно отражать в Разделе 2 формы 6-НДФЛ, и не нужно отражать в разделе 1.

5) Нужно ли отражать в форме 6-НДФЛ передачу подарков или выплату материальной помощи до 4 000 руб.?

Подарки и материальную помощь (за исключением материальной помощи, которая освобождена от НДФЛ в полном объеме) нужно в Разделах 1 и 2 формы 6-НДФЛ.

Например, согласно Приказу руководителя от 10.03.2016 выплатили материальную помощь Иванову И.И. 10.03.2016 в размере 3 000 руб.

Эту выплату следует отразить в 1 Разделе, а также во 2 разделе Расчета 6-НДФЛ следующим образом:

строка 100 – 10.03.2016

строка 110 – 10.04.2016

строка 120 – 11.04.2016

строка 130 – 3 000,00

строка 140 – 0,00.

Материальную помощь в связи со смертью отражать в Расчете по ф. 6-НДФЛ не нужно.

При формировании Расчета 6-НДФЛ уже при его составлении (т.е. сейчас) многие предприятия разрабатывают для себя определенный порядок для упрощения составления этого отчета в дальнейшем (отдельными ведомостями больничные листы; выплату отпускных отдельным расходным ордером; по возможности выплата заработной платы в один день и пр.).

Надеемся, что только этот первый блин будет «комом», дальше, когда «лыжня будет накатана» (возможно, и ФНС еще упростит его форму), 6-НДФЛ будет составлять легче.

Ну а пока, если возникают вопросы, звоните.

Таким образом, представленная нами форма 6-НДФЛ проходит контроль по внутридокументарным контрольным соотношениям. Сверка с 2-НФДЛ также «пройдет» в рамках контрольных соотношений, если будут соблюдаться общие принципы определения дат и сроков получения дохода, удержания и перечисления НДФЛ