КАК ОПРЕДЕЛИТЬ СРОК ПОЛЕЗНОГО ИСПОЛЬЗОВАНИЯ И ВЕСТИ УЧЕТ ПРИНИМАЕМЫХ НА УЧЕТ ОС, БЫВШИХ В ИСПОЛЬЗОВАНИИ

- Информация о материале

- Бухгалтерская практика

Сельскохозяйственные организации в последнее время часто приобретают объекты основных средств у соседей или физических лиц. Когда организация покупает либо как-то иначе получает основное средство, в том числе и «бэушное», важно определиться со сроком его полезного использования. Причем это нужно сделать как в бухучете, так и для целей налогообложения прибыли. Правила определения СПИ в налоговом и бухгалтерском учете разные. Чтобы не ошибиться, попробуем разобраться в данной статье.

Что такое срок полезного использования

Бухучет. Срок полезного использования ОС, установленный в бухгалтерском учете, показывает, как долго планируется использовать конкретное основное средство с пользой (экономической выгодой) в конкретной организации.

Прежде всего, в бухучете надо ориентироваться на то, сколько именно ваша организация будет использовать конкретное основное средство. Не будет ошибкой, если СПИ будет существенно меньше срока реальной службы основного средства. К примеру, организация приобрела новое здание. Планируется использовать его 5 лет, а затем продать. Ориентировочный срок службы самого здания — 50 лет. Для целей бухучета СПИ здания будет установлен 5 лет (60 мес.).

Если же приобретен станок, срок службы которого зависит от того, сколько деталей на нем может быть изготовлено, то в бухучете лучше установить СПИ, ориентируясь на время, в течение которого будет изготовлено это количество деталей именно вашей фирмой.

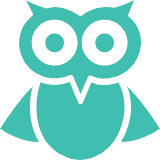

Как определяется бухгалтерский СПИ основного средства, показано на схеме.

Налоговый учет. Для целей налогового учета сроком полезного использования основного средства признается период, в течение которого оно служит для выполнения целей деятельности организации. Казалось бы, определение очень схоже с тем, которое применяется в бухучете. Однако у организации нет полной свободы действий при определении СПИ ОС для целей налогового учета. Необходимо руководствоваться прежде всего Классификацией основных средств, включаемых в амортизационные группы.

Для определения налогового СПИ конкретного ОС надо:

- найти его в указанной Классификации по названию. Если подходящее наименование отсутствует, можно попробовать определить срок полезного использования с помощью кода ОКОФ;

- определить амортизационную группу, к которой относится такое ОС;

- установить срок полезного использования в пределах значений, установленных для конкретной группы ОС.

К примеру, здание может относиться к разным амортизационным группам в зависимости от его конструкции и иных особенностей. Если здание деревянное, то оно относится к 7-й амортизационной группе, СПИ надо установить в диапазоне «> 15 лет, но ≤ 20 лет». То есть, как правило, его определяют в промежутке от 181 месяца включительно (15 лет * 12 мес. + 1 мес.) до 240 месяцев (20 лет * 12 мес.).

Если же здание более прочное и относится к 10-й амортизационной группе, то его СПИ в налоговом учете надо установить в диапазоне «> 30 лет». Как правило, его устанавливают равным 361 месяцу (30 лет * 12 мес. + 1 мес.) или более этого срока.

Следовательно, даже если вы планируете самостоятельно использовать приобретенное новое здание только в течение 5 лет, а потом продать, его налоговый СПИ нельзя установить равным 5 годам.

Но бывает, что поиск в Классификации основных средств и по названию, и по ОКОФ не дает никаких результатов. Тогда можно установить срок полезного использования ОС самостоятельно в соответствии с техническими условиями или рекомендациями изготовителя.

Итак, мы рассмотрели принципиальные различия между правилами определения срока полезного использования новых ОС в бухучете и в налоговом учете. Перейдем теперь к тому, по каким правилам надо определять СПИ по основным средствам, которые ранее уже были в эксплуатации.

Определяем срок использования «бэушных ОС» в бухучете

Стандарт по бухучету основных средств ФСБУ 6/2020 не содержит никаких специальных правил по определению срока полезного использования ОС, бывших в употреблении. Так что при приеме ОС к бухучету надо действовать по общей схеме, учитывая:

- техническое состояние такого ОС на момент его принятия к учету;

- ожидаемый период эксплуатации ОС с учетом производительности, мощности объекта, нормативных, договорных ограничений, намерений руководства и др.;

- ожидаемый физический износ. Он зависит от режима и условий эксплуатации, периодичности ремонтов, влияния агрессивной среды и иных аналогичных факторов;

- ожидаемое моральное устаревание, например, в результате усовершенствования производственного процесса или изменения спроса на продукцию, производимую с помощью этого объекта;

- планы по замене такого ОС в будущем.

К примеру, приобретено здание, которое было в эксплуатации ранее в течение 10 лет. Срок службы таких зданий — 50 лет. Организация планирует использовать самостоятельно это здание в течение 5 лет. В бухучете надо установить СПИ, равный 5 годам (60 мес.). То есть нет жесткой привязки ни к оставшемуся сроку службы здания, ни к каким-то иным показателям. Но, конечно, надо учитывать реальность устанавливаемого срока использования ваших ОС.

Определяем срок использования «бэушных» ОС в налоговом учете

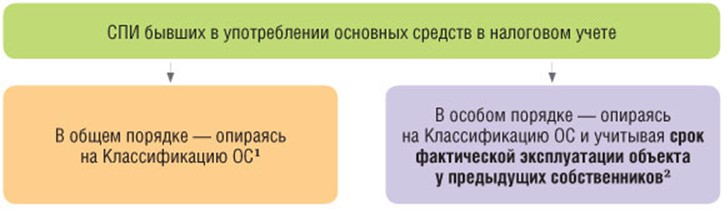

В налоговом учете есть особенности при определении СПИ по основным средствам, бывшим в эксплуатации. Так, у организации есть выбор: учитывать срок фактической эксплуатации этого ОС у предыдущего собственника или нет. Свой выбор можете закрепить в учетной политике для целей налогообложения (см. схему).

Общий порядок мы уже рассмотрели, поэтому сейчас разберем, как установить СПИ в налоговом учете, ориентируясь на период эксплуатации ОС у предыдущего собственника.

Шаг 1. Определите СПИ по подержанному ОС. При этом надо придерживаться нескольких правил.

Правило 1. Основные средства, бывшие в употреблении, надо включать в ту же амортизационную группу (подгруппу), в которую их включил предыдущий собственник. Проверьте, чтобы это соответствовало Классификации ОС.

Правило 2. Срок полезного использования, установленный предыдущим собственником, нужно подтвердить документально. Для этого подойдут:

- акты приемки-передачи ОС, например по форме № ОС-1 или ОС-1а. В них, к примеру, продавец может сделать отметку об амортизационной группе и фактическом сроке эксплуатации объекта основного средства, в том числе и у себя в организации;

- документы налогового учета передающей стороны, подтверждающие срок полезного использования имущества. В том числе это могут быть копии карточек № ОС-6 с данными о сроке эксплуатации для налогового учета;

- документы, оформленные в соответствии с законодательством иностранного государства или обычаями делового оборота, применяемыми в нем, если предыдущий собственник — иностранная организация.

К примеру, бухгалтер организации установил, что по Классификации ОС срок полезного использования здания, которое относится к 10-й амортизационной группе, должен быть более 30 лет (то есть 361 мес. и более). Предыдущий собственник у себя в налоговом учете когда-то установил, что СПИ по этому зданию равен 480 месяцам (40 годам). Этот срок укладывается в допустимый период для СПИ основных средств из соответствующей амортизационной группы. Поэтому наша организация при установлении СПИ для целей налогообложения может считать, что СПИ такого нового здания равен 40 годам (480 мес.).

Правило 3. Если нет документов, подтверждающих, какой СПИ был установлен предыдущим собственником, то придется определять СПИ по старому ОС на дату ввода объекта в эксплуатацию самостоятельно. Ориентируясь исключительно на Классификацию ОС.

Шаг 2. Уменьшаем СПИ, определенный в шаге 1, на период фактической эксплуатации ОС у продавца. Это означает, что стоимость ОС быстрее будет перенесена на расходы, то есть быстрее уменьшит базу по налогу на прибыль. Такое возможно, если есть документы от предыдущего собственника, подтверждающие срок эксплуатации им основного средства.

Предположим, что предыдущий собственник самостоятельно эксплуатировал здание, о котором мы говорили выше, на протяжении 21 года (252 мес.) и это отражено в акте № ОС-1а. Тогда наша организация может установить для целей налогового учета СПИ, равный 228 месяцам (480 мес. – 252 мес.).

Для целей налогообложения прибыли установленный срок полезного использования ОС, которое ранее было в употреблении, надо учитывать при расчете нормы амортизации по этому ОС. Мы говорим, подразумевая линейный метод амортизации (поскольку он основной для подавляющего большинства налогоплательщиков):

Так, при СПИ приобретенного здания 228 месяцев норма амортизации — 0,4385965 % (1 / 228 мес. * 100 %). При умножении первоначальной стоимости на норму амортизации результат будет такой же, как при ее делении на этот СПИ основного средства.

В некоторых случаях можно применять повышающие коэффициенты к норме амортизации. А понижающие коэффициенты к норме амортизации можно применять по желанию (если это предусмотрено учетной политикой для целей налогообложения). Но они не влияют ни на СПИ, ни на норму амортизации.

Теперь перейдем к ситуациям, в которых есть те или иные особенности, затрудняющие определение налогового СПИ.

6 сложных ситуаций по б/у ОС: определяем правильно налоговый СПИ

Ситуация 1. Предыдущий собственник неправильно определил СПИ своего ОС для целей налогообложения. То есть установленный им изначально СПИ не соответствует Классификации основных средств.

Надо учитывать, что Классификация ОС менялась. Поэтому проверьте, соответствует ли СПИ той версии Классификации, которая действовала на момент ввода в эксплуатацию конкретного ОС у предыдущего собственника. Если соответствует, значит, ошибки нет. И можно руководствоваться тем изначальным СПИ, который установил предыдущий собственник. И уменьшить этот срок на уже прошедший срок эксплуатации.

Если же предыдущий собственник ошибся, то, по мнению Минфина, он должен уточнить данные своего налогового учета, устранив искажения в порядке учета передаваемых объектов. То есть он должен исправить документы (к примеру, акт приема-передачи ОС, если в нем указан СПИ), а также данные своего налогового учета. Порядок исправления ошибок общий: он закреплен в статьях 54 и 81 НК РФ.

Если же предыдущий собственник этого не сделает, то есть риск, что налоговая инспекция при проверке сочтет, что СПИ установлен неверно у организации-покупателя. Насколько велики риски, решать надо с учетом конкретной ситуации. Если риск большой и последствия существенные, то лучше определить СПИ стандартным способом — как по новым ОС. То есть без учета срока фактического использования этих ОС у предыдущего собственника. Ориентируясь исключительно на Классификацию ОС.

Ситуация 2. Фактический срок эксплуатации ОС, который отражен в документах предыдущего собственника, равен изначальному СПИ (соответствующему Классификации основных средств) или даже превышает его. То есть основное средство уже отработало изначально заложенный срок его использования. Соответственно, оно наверняка было полностью самортизировано предыдущим собственником.

В таком случае надо самостоятельно определить СПИ по ОС, учитывая требования техники безопасности и другие факторы. При этом срок, который вы устанавливаете, должен быть более 12 месяцев, иначе это не основное средство.

В то же время такое ОС надо включить в состав той амортизационной группы, в которую оно было включено у предыдущего собственника. Поставьте тот же номер амортизационной группы, что был у предыдущего собственника, в своих документах: в акте, в карточке учета № ОС-6 и др. И разумеется, в бухгалтерской программе тоже надо отнести такое ОС к той же группе.

Ситуация 3. Основное средство приобретено у физического лица. В таком случае для целей определения СПИ в налоговом учете важно, является продавец предпринимателем или нет:

- если продавец — предприниматель, то при наличии документов, подтверждающих период эксплуатации им ОС, можно определить налоговый СПИ в общем порядке, предусмотренном для «бэушных» ОС. Лучше, конечно, если такой ИП отразит в акте на продажу ОС и свой налоговый СПИ. Если срок ранее не определялся им, можно ему помочь, ориентируясь на базовые правила, то есть на Классификацию ОС;

- если продавец — не предприниматель, а обычное физическое лицо или самозанятый (плательщик НПД), то организация не вправе уменьшить СПИ на период, когда ОС было в собственности физлица. Ведь обычный человек не устанавливает срок полезного использования основного средства и не амортизирует его для целей налогообложения. И тогда придется устанавливать СПИ как по новому ОС — ориентируясь только на Классификацию ОС.

Ситуация 4. У основного средства было несколько собственников. В таком случае для того, чтобы иметь возможность уменьшить изначальный СПИ на срок реальной эксплуатации конкретного ОС у всех предыдущих собственников, понадобятся данные о сроке эксплуатации ОС каждым из них.

Продавец в акте № ОС-1 (ОС-1а) может указать общий срок фактической эксплуатации, если у него будут документы, подтверждающие срок эксплуатации у предыдущих собственников. Эти данные продавец может отразить непосредственно в акте № ОС-1 (ОС-1а), который он составляет при передаче ОС. Пригодятся и аналогичные акты, которые были составлены предыдущими собственниками.

Если от какого-то собственника не было данных/документов, подтверждающих срок фактической эксплуатации им ОС, то такой срок нельзя будет учесть при установлении вами СПИ в налоговом учете.

Можно и самостоятельно запросить у всех предыдущих собственников данные о фактическом сроке эксплуатации основного средства, которое вы приобрели: судьи признают правомерность такого подхода.

Ситуация 5. Основное средство является результатом объединения нескольких объектов ОС. Причем исходные ОС были у вас в собственности. В таком случае безопасный вариант определения налогового СПИ — считать, что у вас появилось новое ОС, а не бывшее в употреблении.

Иными словами, в налоговом учете:

- норма амортизации, а соответственно и СПИ, определяется в общем порядке. Без уменьшения на срок фактической эксплуатации исходных объектов ОС. То есть объединение увеличит период, в течение которого можно списать стоимость ОС на налоговые расходы;

- первоначальная стоимость объекта определяется исходя из остаточной стоимости каждого входящего в него объекта основных средств.

Ситуация 6. Основное средство является результатом разделения/разукомплектации вашего старого ОС. Принцип определения СПИ такой же, как и в ситуации 5. По новым объектам ОС определяем СПИ «с чистого листа»: без их уменьшения на срок эксплуатации изначального ОС. Причем нельзя уменьшить СПИ ни на срок фактической эксплуатации у самой организации, ни на срок эксплуатации у предыдущего собственника.

Если же ОС не разделяется на несколько новых, а происходит его частичная ликвидация, то ситуация иная. Часть остаточной стоимости такого ОС, соответствующая ликвидируемой части самого ОС, списывается в налоговые расходы. А оставшаяся часть стоимости ОС в налоговом учете амортизируется по ранее установленной норме. То есть поскольку то, что у нас осталось, является не новым ОС, а старым ОС, из которого что-то ликвидировали, то нет оснований для установления заново СПИ такого ОС.

Также нужно учитывать, что в налоговом учете СПИ ОС может быть увеличен после реконструкции, модернизации или технического перевооружения. При этом такое увеличение СПИ возможно только в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено такое ОС. Эти же правила работают и при модернизации/реконструкции ОС, бывшего ранее в употреблении.